Upadłość konsumencka, choć dla wielu kojarzy się z ostatecznością, w rzeczywistości jest narzędziem, które pozwala osobom zadłużonym na nowy start. Jeżeli długi cię przytłaczają i nie widzisz sposobu, aby z nich wyjść, warto rozważyć ten krok. W tym artykule wyjaśnię, jakie są podstawowe warunki ogłoszenia upadłości konsumenckiej i jak wygląda cały proces.

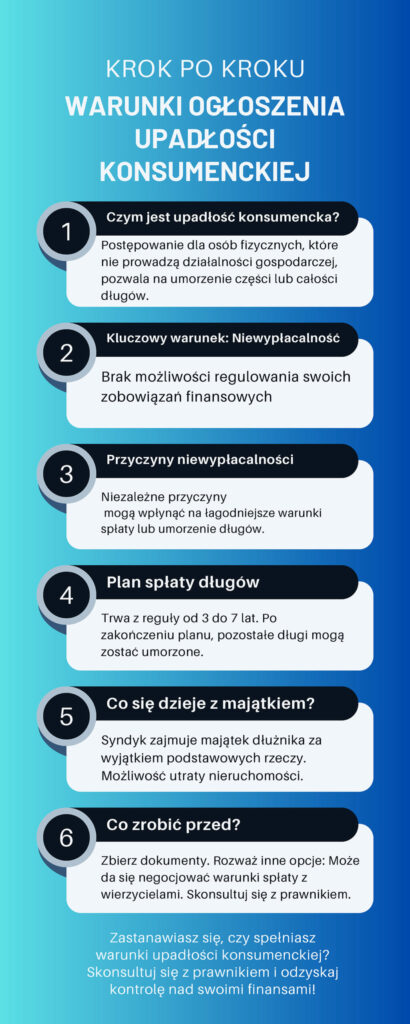

Czym jest upadłość konsumencka?

Upadłość konsumencka to postępowanie sądowe, które daje szansę osobom fizycznym na umorzenie części lub całości swoich długów, gdy nie są już w stanie ich spłacać. Procedura ta różni się od postępowania upadłościowego przedsiębiorstw – jest skierowana wyłącznie do osób prywatnych, które nie prowadzą działalności gospodarczej.

Warunki ogłoszenia upadłości konsumenckiej – niewypłacalność

Co to znaczy być niewypłacalnym?

Warunki ogłoszenia upadłości konsumenckiej tak naprawdę nie są wygórowane. Niewypłacalność to podstawowy warunek, który musisz spełnić, aby sąd rozważył ogłoszenie upadłości konsumenckiej. Być niewypłacalnym oznacza, że nie jesteś w stanie na bieżąco regulować swoich zobowiązań finansowych. Co ważne, to stan trwały, a nie jednorazowa trudność – musisz mieć zaległości w spłatach przez co najmniej trzy miesiące, żeby skorzystać z domniemania niewypłacalności.

Przykład: Wyobraź sobie, że masz dwa kredyty, kilka pożyczek oraz zaległe rachunki za media. Twój miesięczny dochód to 4000 zł, ale suma twoich zobowiązań wynosi 7000 zł. Już od kilku miesięcy nie spłacasz wszystkiego na czas i po prostu nie masz z czego zapłacić. To właśnie niewypłacalność, czyli kluczowy warunek ogłoszenia upadłości konsumenckiej.

Jak ocenić, czy spełniasz warunki ogłoszenia upadłości konsumenckiej?

Często osoby zadłużone nie zdają sobie sprawy z tego, że ich sytuacja spełnia kryterium niewypłacalności. Dlatego warto zadać sobie kilka pytań:

- Czy regularnie spóźniasz się ze spłatą swoich zobowiązań?

- Czy masz zaległości wobec co najmniej jednego wierzyciela?

- Czy mimo cięć w wydatkach nie jesteś w stanie spłacać długu?

Jeśli odpowiedź na te pytania brzmi „tak”, istnieje duże prawdopodobieństwo, że jesteś niewypłacalny i możesz ubiegać się o ogłoszenie upadłości konsumenckiej.

Warunki ogłoszenia upadłości konsumenckiej – Znaczenie przyczyn niewypłacalności

Co, jeśli to nie była moja wina?

Choć sąd ogłasza upadłość na podstawie niewypłacalności, niektóre szczegóły dotyczące przyczyn twojej sytuacji mogą mieć wpływ na to, jak długo będziesz musiał spłacać długi, lub czy część z nich zostanie umorzona. Jeżeli twoja niewypłacalność wynikła z niezależnych od ciebie okoliczności, jak np. choroba, wypadek, utrata pracy, sąd może potraktować cię łagodniej.

Załóżmy, że Krzysztof, pracując jako specjalista w branży budowlanej, nagle doznał poważnego urazu kręgosłupa. Z tego powodu stracił zdolność do wykonywania pracy na pełen etat i wpadł w długi. W takim przypadku sąd może przyznać mu krótszy plan spłaty lub nawet umorzyć część długów, widząc, że przyczyny niewypłacalności były poza jego kontrolą.

A co, jeśli sam do tego doprowadziłem?

Sytuacja jest inna, gdy długi powstały na skutek twojego lekkomyślnego postępowania. Jeśli zaciągałeś zobowiązania z premedytacją, wiedząc, że nie będziesz w stanie ich spłacić, sąd może uznać, że działałeś nieodpowiedzialnie. W takim przypadku może wyznaczyć ci dłuższy plan spłaty lub nie umorzyć wszystkich długów.

Przykład: Katarzyna zaciągała kredyty konsumpcyjne na zakup luksusowych rzeczy, mimo że wiedziała, że jej zarobki nie pozwolą na ich spłatę. Sąd może uznać, że Katarzyna działała z premedytacją, co wpłynie negatywnie na decyzję o umorzeniu długów.

Plan spłaty a umorzenie długów

Jak sąd ustala plan spłaty?

Jeżeli sąd ogłosi twoją upadłość, kolejnym krokiem będzie ustalenie, w jakiej części i na jakich zasadach twoje długi zostaną spłacone. Sąd może albo całkowicie umorzyć część zobowiązań, albo ustalić plan spłaty na kilka lat, w zależności od twojej sytuacji finansowej.

Plan spłaty najczęściej obejmuje okres od 3 do 7 lat. W jego trakcie będziesz zobowiązany oddawać na rzecz wierzycieli tyle, na ile pozwalają twoje dochody. Po zakończeniu tego okresu pozostałe niespłacone długi mogą zostać umorzone.

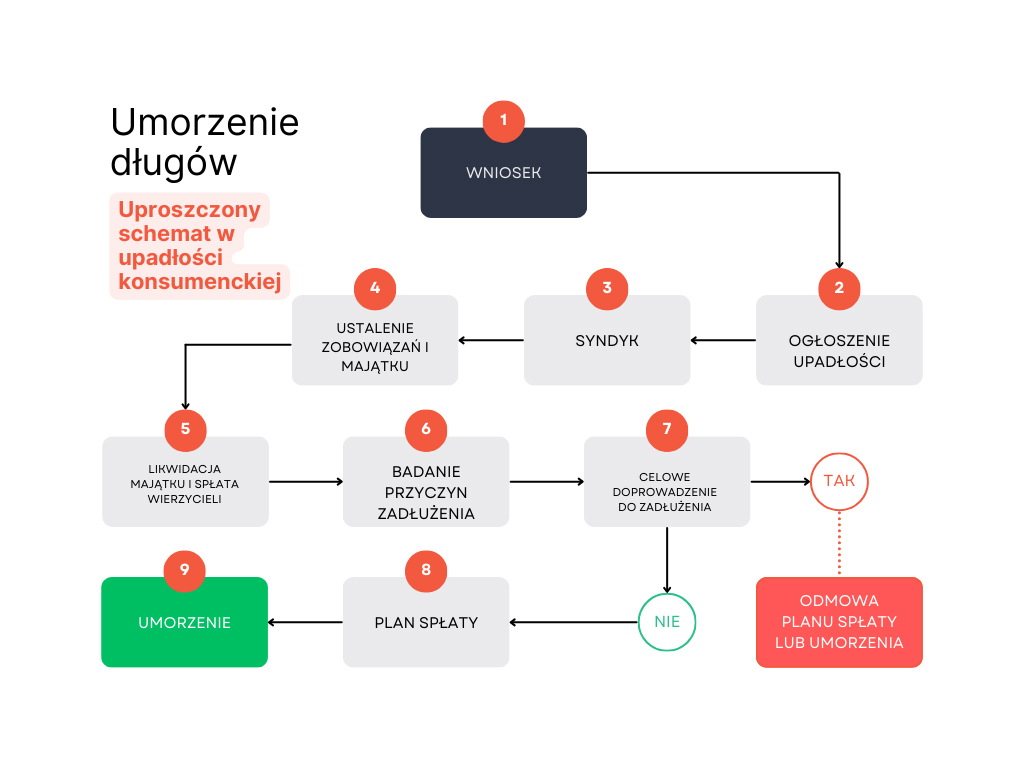

Kiedy sąd może odmówić umorzenia długów?

Sąd może odmówić umorzenia długów, jeżeli uzna, że dłużnik działał z premedytacją, celowo doprowadzając do niewypłacalności lub trwoniąc majątek. Na przykład, jeśli ktoś zaciągał zobowiązania, wiedząc, że nie będzie w stanie ich spłacić, lub celowo wyzbywał się majątku, sąd może zdecydować, że nie zasługuje na ulgowe traktowanie.

Jak ogłosić upadłość konsumencką?

Procedura krok po kroku – jak spełnić warunki ogłoszenia upadłości konsumenckiej?

- Pierwszym krokiem jest złożenie wniosku o upadłość konsumencką. Do wniosku trzeba dołączyć dokumenty potwierdzające twoją niewypłacalność, m.in. spis wierzycieli, wykaz majątku, dochodów i zobowiązań.

- Sąd przeprowadza postępowanie, w ramach którego ocenia twoją sytuację finansową oraz to, czy spełniasz warunki ogłoszenia upadłości konsumenckiej.

- Jeśli sąd ogłosi upadłość, wyznaczy syndyka, który zajmie się twoim majątkiem, a także będzie ustalał, jakie masz zobowiązania.

- Po ogłoszeniu upadłości i dokonania niezbędnych spisów przez syndyka, ostatecznie sąd ustala plan spłaty zobowiązań lub decyduje o umorzeniu długów.

Jakie dokumenty będą potrzebne, aby spełnić warunki ogłoszenia upadłości konsumenckiej?

Do wniosku o ogłoszenie upadłości należy dołączyć szereg dokumentów, w tym:

- listę wierzycieli,

- informacje o dochodach i wydatkach,

- wykaz majątku, w tym nieruchomości i ruchomości,

- dokumenty potwierdzające długi.

Co się dzieje po ogłoszeniu upadłości?

Co z moim majątkiem?

Nie musisz obawiać się, że stracisz wszystko, co posiadasz. Prawo przewiduje, że pewne rzeczy nie mogą zostać zajęte przez syndyka – na przykład podstawowe wyposażenie domu, ubrania czy środki do pracy. Co więcej, jeżeli masz niewielki majątek, syndyk nie zawsze będzie mógł go sprzedać, zwłaszcza jeśli jego wartość jest niska.

Czy stracę dom?

To zależy od cech samej nieruchomości. W wielu przypadkach syndyk sprzeda dom, a pieniądze z tej sprzedaży pójdą na spłatę długów. Jednak część środków ze sprzedaży może uzyskać dłużnik na zaspokojenie potrzeb mieszkaniowych swoich i rodziny. Są także przypadki, w których dłużnik może zachować nieruchomość, zwłaszcza jeśli jej wartość jest stosunkowo niska i trudno ją sprzedać syndykowi.

Podsumowanie

Upadłość konsumencka to nie wyrok, a szansa na nowy początek. Kluczowe jest jednak, aby spełnić warunki ogłoszenia upadłości konsumenckiej, z których najważniejszym jest niewypłacalność. Jeśli twoje długi przekraczają twoje możliwości finansowe, a sytuacja nie poprawia się, warto rozważyć tę opcję. Pamiętaj jednak, że nie każde zachowanie prowadzące do zadłużenia zostanie potraktowane tak samo. Jeśli twoja niewypłacalność wynikła z niezależnych od ciebie przyczyn, sąd może potraktować cię bardziej łagodnie. Z kolei lekkomyślne zadłużanie się może prowadzić do bardziej restrykcyjnych warunków spłaty długów.

Warto podkreślić, że upadłość konsumencka to proces, który wymaga staranności, a także zrozumienia, że nie zawsze oznacza całkowite umorzenie długów. W wielu przypadkach musisz przygotować się na ustalony przez sąd plan spłaty, który może trwać kilka lat. Jednak dla wielu osób jest to lepsze rozwiązanie niż życie pod ciągłą presją wierzycieli.

Co zrobić, zanim zdecydujesz się na upadłość?

Zanim podejmiesz decyzję o ogłoszeniu upadłości konsumenckiej, warto rozważyć kilka rzeczy:

- Upewnij się, że masz wszystkie potrzebne dokumenty, które potwierdzą twoją niewypłacalność. Bez nich sąd może odrzucić twój wniosek.

- Może istnieją inne sposoby na wyjście z długów, np. negocjacje z wierzycielami. Czasami uda się ustalić nowe warunki spłaty bez konieczności ogłaszania upadłości.

- Choć procedura upadłości konsumenckiej jest teoretycznie dostępna dla każdego, skorzystanie z pomocy prawnika, który specjalizuje się w takich sprawach, może pomóc uniknąć błędów i przyspieszyć cały proces.

Spełniam warunki ogłoszenia upadłości konsumenckiej. A co po upadłości?

Po zakończeniu procesu upadłości konsumenckiej i spełnieniu planu spłaty, twoje długi, które nie zostały spłacone, mogą zostać umorzone. To oznacza, że zaczynasz od nowa, bez obciążenia zaległych zobowiązań. Oczywiście, historia twojej upadłości będzie widoczna w rejestrach, co może utrudnić wzięcie kolejnych kredytów w przyszłości. Jednak dla wielu osób jest to mała cena za odzyskanie kontroli nad swoim życiem finansowym.

Jakie są długoterminowe skutki?

Upadłość konsumencka nie pozostaje bez wpływu na twoją przyszłość. Musisz liczyć się z tym, że przez kilka lat po zakończeniu postępowania może być trudno uzyskać kredyt, leasing, a nawet niektóre formy zatrudnienia, które wymagają sprawdzenia twojej sytuacji finansowej. Niemniej jednak, dla osób, które znalazły się w poważnych tarapatach finansowych, jest to często jedyna droga do odbudowania swojej przyszłości.

Podsumowując, upadłość konsumencka może być twoją drogą do nowego początku, ale zanim się na nią zdecydujesz, upewnij się, że spełniasz warunki ogłoszenia upadłości konsumenckiej, w szczególności podstawowy warunek niewypłacalności. Jeśli masz trudności z codziennym regulowaniem długów, warto rozważyć to rozwiązanie i skorzystać z pomocy specjalisty. Pamiętaj, że nawet w najtrudniejszej sytuacji finansowej, upadłość konsumencka daje ci szansę na nowy start.